ROIC: Qué es, como interpretar y calcular

18 May 2024

El ROIC Retorno Sobre el Capital Invertido o Return on Invested Capital es una de las métricas más relevantes a ojos de muchos inversores. Desde ser una pieza fundamental de la fórmula mágica de Joel Greenblatt hasta ser definida como una estimación muy aproximada del retorno futuro de una empresa por Charlie Munger.

¿Qué es el ROIC?

Es una forma de calcular la eficiencia que tiene una compañía a la hora de invertir su dinero. Dicho en palabras muy simples, lo que es capaz de generar por cada euro libre de impuestos que invierte.

¿Cómo interpretar el ROIC?

Al igual que la mayoría de métricas, existen dos formas de utilizarlo: de manera absoluta o relativa.

Como norma general, una compañía que es capaz de generar retornos muy elevados de forma consistente, suele ser un indicativo de que el equipo que hay detrás está haciendo un buen trabajo de gestión. Un ROIC elevado es un punto de partida interesante para un filtro de acciones.

El índice estadounidense ha cotizado de media a un 12%. Pero, como podrás observar más adelante, el sector influye de manera importante.

No todos los sectores tienen la misma capacidad a la hora de generar retornos elevados. Es esencial observar a sus competidores para que, dentro de la misma liga, puedas encontrar las compañías que están utilizando sus recursos de la forma más eficiente.

Como referencia, te dejo una lista del ROIC medio por industrias con datos actualizados a principios de 2024.

| Industria | ROIC |

|---|---|

| Publicidad | 31.52% |

| Aeroespacial/Defensa | 16.17% |

| Transporte Aéreo | 10.92% |

| Indumentaria | 15.29% |

| Automotores y Camiones | 5.19% |

| Piezas para vehículos | 10.16% |

| Banco (Centros Financieros) | 0.02% |

| Bancos (Regionales) | -0.05% |

| Bebidas (Alcohólicas) | 16.67% |

| Bebidas (No Alcohólicas) | 30.65% |

| Radiodifusión | 12.06% |

| Bolsa e Inversión Bancaria | 0.13% |

| Materiales de Construcción | 25.27% |

| Servicios Empresariales y de Consumo | 27.45% |

| TV por Cable | 11.31% |

| Químicos (Básicos) | 11.81% |

| Químicos (Diversificados) | 1.57% |

| Químicos (Especializados) | 13.51% |

| Carbón y Energía Relacionada | 29.50% |

| Servicios Informáticos | 24.17% |

| Computadoras/Periféricos | 37.80% |

| Suministros de Construcción | 20.16% |

| Diversificado | 20.40% |

| Fármacos (Biotecnología) | 1.56% |

| Fármacos (Farmacéuticos) | 13.38% |

| Educación | 5.93% |

| Equipos Eléctricos | 13.27% |

| Electrónica (Consumo y Oficina) | 0.95% |

| Electrónica (General) | 15.11% |

| Ingeniería/Construcción | 12.58% |

| Entretenimiento | 7.56% |

| Servicios Ambientales y de Residuos | 29.94% |

| Agricultura/Ganadería | 17.93% |

| Servicios Financieros | 0.88% |

| Procesamiento de Alimentos | 17.23% |

| Mayoristas de Alimentos | 14.96% |

| Muebles/Muebles para el Hogar | 10.31% |

| Energía Verde y Renovable | 4.15% |

| Productos Sanitarios | 13.08% |

| Servicios de Soporte Sanitario | 45.74% |

| Tecnología de la Información Sanitaria | 14.28% |

| Construcción de Viviendas | 20.91% |

| Hospitales/Centros de Salud | 20.16% |

| Hotelería/Juegos | 9.99% |

| Productos para el Hogar | 31.17% |

| Servicios de Información | 22.74% |

| Seguros (Generales) | 15.65% |

| Seguros (Vida) | 0.11% |

| Seguros (Propiedad/Casualidad) | 11.12% |

| Inversión y Gestión de Activos | 6.16% |

| Maquinaria | 24.91% |

| Metales y Minería | 24.03% |

| Equipo y Servicios de Oficina | 12.93% |

| Petróleo/Gas (Integrado) | 17.04% |

| Petróleo/Gas (Producción y Exploración) | 28.41% |

| Distribución de Petróleo/Gas | 20.60% |

| Servicios/Equipos de Campos Petrolíferos | 28.02% |

| Empaques y Envases | 14.21% |

| Papel/Productos Forestales | 18.90% |

| Energía | 5.78% |

| Metales Preciosos | 4.69% |

| Publicaciones y Periódicos | 13.86% |

Con estos datos sobre la manga, vamos a un caso práctico. Tenemos sobre la mesa dos compañías:

- Invesion S.A dedicada al sector de la publicidad. Tiene un ROIC del 33% con una ligera tendencia bajista. Ha aumentado sus ingresos los últimos años a un ritmo del 10% anualizado y mantenido sus márgenes a lo largo del tiempo. Tiene dificultades para seguir captando clientes al tener casi toda la cuota de mercado local.

- No Invesion S.A también se dedica al sector de la publicidad. Tiene un ROIC del 25%, pero mantiene una tendencia alcista los últimos años. Sus ingresos han aumentado al 14% anualizado y los márgenes están expandiéndose. Acaba de expandirse a nuevos territorios y su oferta de productos está fidelizando a muchos clientes primerizos.

Si usáramos un análisis comparativo simplista, Invesion S.A tiene un mayor ROIC, lo que significaría que es mejor empresa y la inversión correcta. Pero estos números nos están contando una historia. Se trata de una empresa probablemente en su fase de madurez.

Por el contrario, No Invesion S.A tiene un ritmo de crecimiento superior y está aumentando tantos sus márgenes como ROIC, por lo que, si todo sigue igual, será una mejor inversión en el futuro.

Aunque sea un ejemplo bastante obvio, nos enseña una de las claves de esta metrica. No ser capaz de reinvertir un alto ROIC puede ser igual de negativo que tener uno bajo. Si la empresa con mejor gestión de capital del mundo no tiene donde invertir el dinero que genera, sus capacidades para seguir creciendo se verán muy limitadas.

Siempre hay que buscar ese balance entre números y personas, porque cada empresa tiene una historia que contar.

¿Cómo se calcula el ROIC?

La fórmula más utilizada es la siguiente:

ROIC = NOPAT / Invested Capital

- Nopat corresponde a los beneficios operativos despues de impuestos

- Invested capital al capital invertido.

Aunque la fórmula parezca simple, vas a encontrar multitud de matices respecto a como calcularlo. Lo más importante es utilizar la misma fórmula en tus análisis para poder comparar manzanas con manzanas.

¿Y dónde puedes encontrar estos datos?

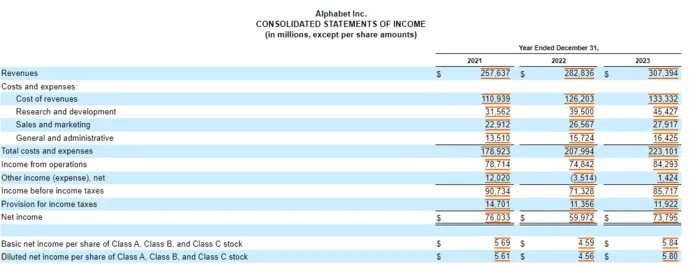

Hay multitud de páginas para consultarlo, pero prefiero centrarme en las bases e ir a la raíz de la información. El 10K de Google, en concreto, el año 2023.

Comenzamos con la primera parte, el cálculo del NOPAT. De la cuenta de resultados o “Statements of income” vamos a necesitar dos datos:

- Beneficio operativo o operating income: 84293M

- Pago en impuestos, en este caso provision for income taxes: 11922M

Con esto completamos la primera parte:

NOPAT = 84293 - 11922 = 72371M

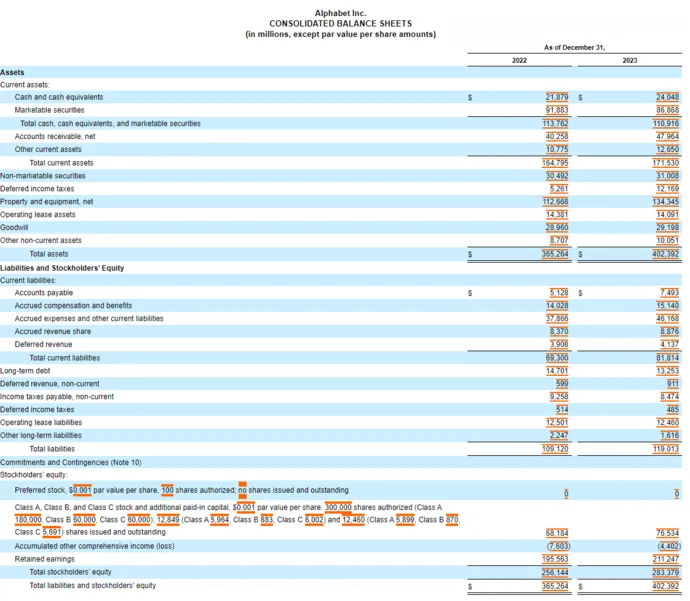

Para terminar tenemos que desplazarnos hasta el balance de situación o balance sheet, donde obtendremos:

- Patrimonio neto o Total stockholders equity: 283379M

- Deuda total o total debt, que se obtiene de la suma de deuda a corto plazo y largo plazo

- Deuda a largo plazo o long term debt: 13253M

- Deuda a corto plazo o short term debt: 0

Con esto, ya tenemos todo lo que necesitamos:

Invested Capital = 283379 + 13253 = 296632M

ROIC = 72371 / 296632 = 0,2439 * 100 = 24,39%

Evolución de empresas con alto ROIC

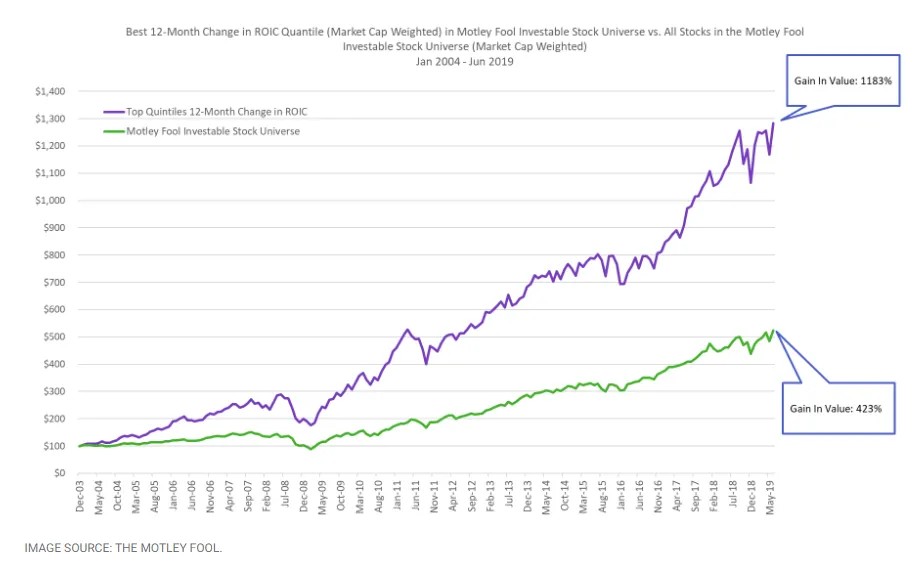

Como una imágen vale más que mil palabras, aqui tienes un ejemplo de la evolución de empresas con mayor ROIC vs el promedio de empresas en la base de datos de “The Montley Fool”.

Datos pasados no significa que se cumplan en el futuro, pero es un buen ejemplo para respaldarla importancia potencial de esta métrica.

¿Es lo mismo ROIC que ROCE?

Se suelen utilizar de forma intercambiable, pero no son lo mismo. El ROIC es más interesante de cara a los inversores para juzgar la cantidad de caja generada por un negocio después de impuestos. El ROCE, por el contrario, mide lo bien que ha gestionado sus activos para obtener ganancias antes de pagar los intereses e impuestos.